Individuelle Anlage- und Altersvorsorgestrategien werden immer wichtiger. Inflation, Niedrigzins und falsche Produkte können Anleger ein Vermögen kosten

Tipps für individuelle Anlage- und Altersvorsorgestrategien

(djd). Die Zinsen für klassische Sparformen sind weiterhin niedrig oder liegen sogar bei null, viele staatliche Fördermodelle wie die Riester-Rente oder die betriebliche Altersversorgung sind ein Verlustgeschäft für Sparer.

Und viele Produktangebote von Banken und Versicherungen sind sehr teuer. Dennoch sollte man die finanzielle Absicherung für das Alter gerade jetzt nicht auf die lange Bank schieben. Denn je früher eine langfristige Anlagestrategie entwickelt wird, umso besser lässt sich die spätere Rentenlücke schließen. Mit den folgenden Tipps gelingt das.

Girokonto und Sparbuch aufräumen

Auf Konten, die keine Rendite abwerfen, sollte nicht unnötig Geld geparkt sein. Rund drei Monatsgehälter reichen als Liquiditätsreserve aus, darüber hinaus gehende Beträge sollte man sinnvoll investieren. Tipp: Dabei sollte man zwischen kurz-, mittel- und langfristigem Anlagehorizont unterscheiden und vorhandenes Geld aufsplitten. Alberto del Pozo, Geschäftsführer von myPension, etwa empfiehlt: „Je länger die Laufzeit speziell für die Altersvorsorge ist, umso aktienbetonter sollte man investieren.“

Kosten beachten

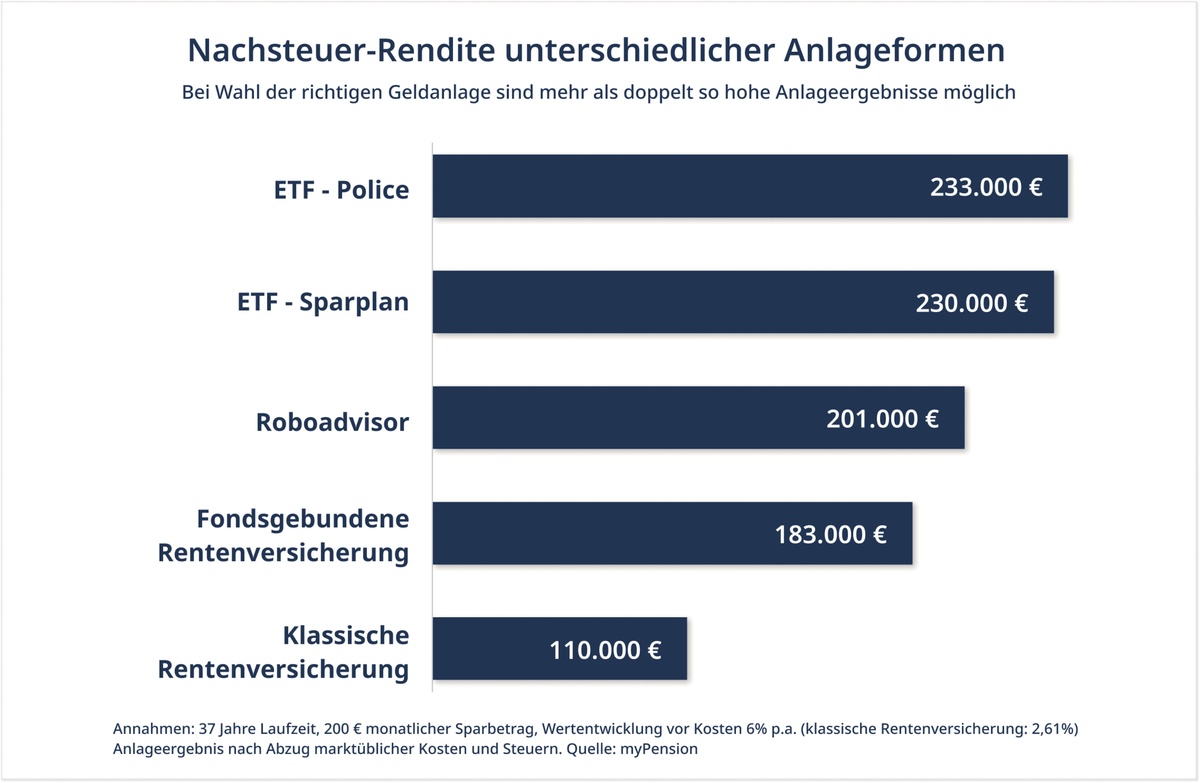

Jüngst erst monierte die BaFin in einer Studie die sehr hohen Kosten vieler Versicherungslösungen. Daher sollte man vor allem auf die Kosten der Produkte achten, denn sie haben direkten Einfluss auf die spätere Rendite. Ein genauer Vergleich lohnt sich, denn Kosten können zu einem Unterschied von 50 Prozent und mehr in den Rentenleistungen führen. Auch vor einer Kündigung teurer bestehender Verträge sollte man daher nicht zurückschrecken.

Nicht kaufen, was man nicht versteht

Mit vermeintlich hohen Renditen locken viele exotische Angebote wie Kryptowährungen, digitale Vermögenswerte (NTFs) oder geschlossene Beteiligungen. Eine wichtige Grundregel lautet: Sparer sollten stets verstehen, wie ein Anlageprodukt funktioniert. Bei komplexen Konstruktionen ist Vorsicht geboten. Erst recht, wenn diese nicht staatlich reguliert sind.

Garantien meiden, Aktien bevorzugen

Gerade im aktuellen Niedrigzinsumfeld und angesichts der hohen Inflation sollten Garantieversprechen gemieden werden. Denn sie gehen zulasten der Rendite, was unnötig sei, so del Pozo weiter: „Aktien sind bei Laufzeiten über zehn Jahren im historischen Vergleich sogar sicherer als Anleihen. Und bieten zudem deutlich höhere Renditen.“

Staatliche Förderung kritisch hinterfragen

„Anleger sollten bestehende Riester und bAV-Verträge kritisch hinterfragen,“ erklärt der Experte weiter. „Mit der richtigen staatlichen Förderung, etwa über ETF-Policen, sind oftmals höhere Nettorenditen möglich.“ Welche Renditen nach Steuern die Produkte erreichen können, ist unter mypension.de/rechner zu finden.

Fazit

(djd). Angesichts niedriger Zinsen und hoher Inflation stellt sich für viele Anleger die Frage, wie sie ihre finanzielle Absicherung im Alter gestalten können. Experten empfehlen, sich gerade jetzt intensiv mit den eigenen Finanzen auseinanderzusetzen. Alberto del Pozo, Geschäftsführer des Altersvorsorgeanbieters myPension, warnt: „Wer sich jetzt nicht um seine Geldanlage kümmert, wird massive finanzielle Einbußen im Alter haben.“ Wichtig für die Auswahl der richtigen Geldanlage sind gleich mehrere Faktoren: Rendite, Kosten oder auch die richtige staatliche Förderung. Vorsicht ist bei Produkten geboten, die nicht reguliert und schwer zu verstehen sind, wie Kryptowährungen oder NFTs. Hilfe bieten dabei unverbindliche Onlinetools etwa unter www.mypension.de/rechner.